W ciągu ostatnich dwóch lat europejski rynek nieruchomości doświadczył znaczących zmian, głównie za sprawą historycznie wysokich stóp procentowych. W rezultacie produkty dłużne stały się jednym z kluczowych elementów napędzających rynek, a nowe podmioty zaczęły wchodzić do sektora prywatnych długów nieruchomościowych, licząc na szanse, którą on daje.

W najnowszym raporcie GRI Club o rynku długu w europejskich nieruchomościach eksperci zwracają uwagę, że duża część istniejącego długu w nieruchomościach w Europie będzie wkrótce wymagała refinansowania, co może prowadzić do pewnych wyzwań, zwłaszcza w kontekście spadku wartości aktywów o średnio 20 proc. od szczytu.

Tal Lev Ari, dyrektor zarządzająca CIM Group, zwraca uwagę na rozróżnienie między długiem już istniejącym w systemie, który zbliża się do terminu zapadalności, a nowymi pożyczkami na nowe przejęcia.

– W ciągu najbliższych kilku lat w Europie zapadnie wiele długów związanych z nieruchomościami, a przy średnim spadku wartości aktywów o 20 proc. od szczytu uważamy, że istnieje luka w refinansowaniu. Rynki i sektory nie są jednak jednorodne i zauważamy wyraźny podział na „najlepsze w swojej klasie” aktywa korzystające z popytu napędzanego przez ucieczkę do jakości oraz gorsze produkty. Ostatecznie sądzimy, że transakcje, które zostaną refinansowane, będą przeprowadzone w oparciu o zaktualizowaną wartość, co zazwyczaj wymagałoby wniesienia gotówki w postaci kapitału własnego w drodze delewarowania kredytu lub w celu wdrożenia planów biznesowych zwiększających wartość/ESG – uważa Tal Lev Ari.

Pokoleniowa szansa w długu

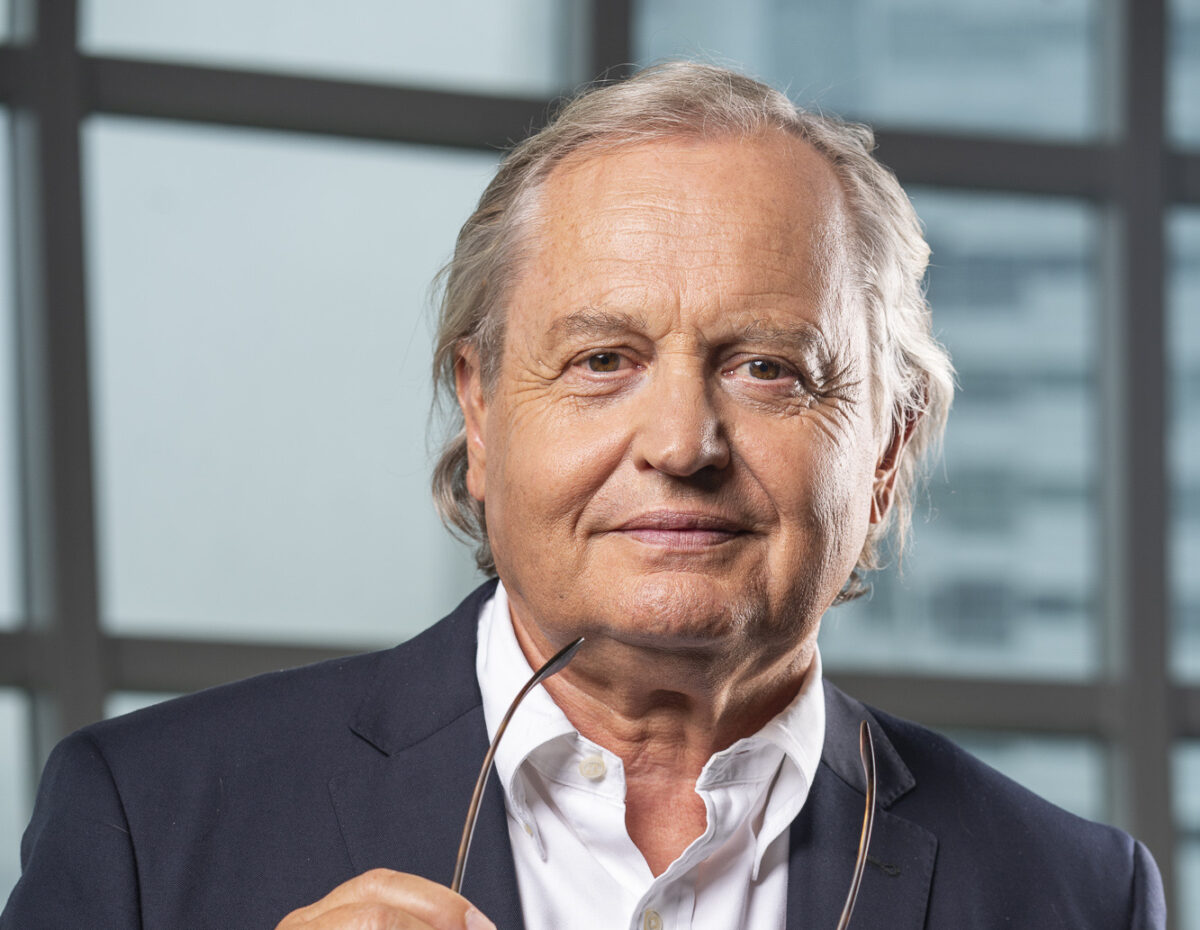

David Gorleku, dyrektor zarządzający, Strategia Długu Nieruchomości z Blackstone, uważa z kolei, że jest to świetny czas na bycie pożyczkodawcą z pokoleniową szansą na uzyskanie atrakcyjnych, skorygowanych o ryzyko zwrotów z kredytów na nieruchomości.

– Zauważyliśmy, że profil pożyczkodawców zmienia się z bardziej tradycyjnych banków na pożyczkodawców takich jak my, którzy są w stanie poruszać się po nieprzejrzystym rynku w celu zapewnienia szybkości i pewności pożyczkobiorcom. Spodziewamy się również wzrostu liczby transakcji ulg kapitałowych i sprzedaży kredytów, w których jesteśmy w stanie pomóc bankom w zarządzaniu ekspozycją na CRE w całej Europie – mówi David Gorleku.

Również Ben Eppley, partner i szef Europejskiej Sekcji Kredytu Nieruchomościowego w Apollo Global Management, podkreśla, że obecnie jest doskonały czas dla pożyczkodawców, którzy mogą osiągnąć atrakcyjne zwroty ryzyka w kredytach nieruchomościowych. Apollo udzieliło w 2023 r. pożyczek o wartości ponad 11 mld dolarów na całym świecie, z czego 2,5 mld dolarów w Europie. – Wysokie stopy procentowe spowodowały spadek wolumenu transakcji, a niektórzy tradycyjni pożyczkodawcy wycofali się z udzielania kredytów na nieruchomości komercyjne. Apollo wykorzystało tę sytuację, inwestując kapitał w transakcje po zresetowanych wycenach, z wyższymi stopami bazowymi i niższymi punktami zaczepienia – podkreśla Ben Eppley i dodaje, że największym zmartwieniem jest to, że ludzie nie rozróżniają wpływu szybkiego wzrostu stóp procentowych na wyceny nieruchomości od rzeczywistej wydajności operacyjnej samych aktywów.

– Pomijając biura, większość innych klas aktywów radzi sobie dobrze, z stabilnymi poziomami wynajmu i kontynuowanym wzrostem czynszów (choć w wolniejszym tempie niż w poprzednich latach). W rezultacie negatywne nagłówki ciążą na całym sektorze nieruchomości, co powoduje, że kapitał pozostaje na uboczu. Dodatkowo musimy się zmierzyć z funkcjonalnie przestarzałymi budynkami biurowymi – uważa partner z Apollo Global Management.

Pożyczają na mieszkania i magazyny

Siddharth Trivedi, dyrektor zarządzający, One Investment Management, podkreśla, że pożyczkodawcy jak zwykle koncentrują się na sektorach wykazujących fundamentalną siłę, takich jak domy studenckie, mieszkania na wynajem, logistyka, centra danych i niektóre segmenty zakwaterowania.

Trivedi wskazuje, że największym ryzykiem dla rynku nieruchomości są portfele, które wymagają znacznych obniżek stóp procentowych, aby znów być płynne. – Istnieje znaczne prawdopodobieństwo, że długoterminowe stopy procentowe zatrzymają się na wyższym poziomie niż średnia z ostatnich 15 lat – uważa dyrektor zarządzający.

Eksperci są zgodni, że europejski rynek długu w nieruchomościach stoi przed wieloma szansami, ale są też wyzwania. Stabilizacja wartości aktywów oraz dostęp do alternatywnych źródeł finansowania zapewniają solidne podstawy dla dalszego rozwoju. Inwestycje w sektory o wysokim popycie, takie jak mieszkania, logistyka czy centra danych, otwierają atrakcyjne możliwości dla inwestorów. Jednakże wysokie stopy procentowe, ryzyko geopolityczne oraz wyzwania związane z płynnością i wyceną aktywów wymagają ostrożnego podejścia i przemyślanych strategii. W miarę jak rynek dostosowuje się do nowych realiów, kluczowe będzie umiejętne balansowanie między ryzykiem a szansami.

fot. Pexels/didsss