Według najnowszego raportu „Emerging Trends in Real Estate® Europe”, opracowanego przez PwC i Urban Land Institute (ULI), 75 proc. liderów rynku nieruchomości uważa, że obecne wyceny nie odzwierciedlają dokładnie wszystkich wyzwań i możliwości związanych z nieruchomościami, niezależnie od tego, czy są to zmiany klimatyczne, skutki społeczne czy nawet poziom popytu ze strony najemców.

Nadal istnieje duża różnica pomiędzy oczekiwaniami dotyczącymi cen rynkowych a wycenami księgowymi. Wielu z ponad tysiąca liderów branży, którzy brali udział w badaniu, wyraża obawę przed „złapaniem spadającego noża”.

– Jako paneuropejski menedżer inwestycyjny ujmę to następująco – potencjalni nabywcy mówią: „Wierzymy, że cena spadnie bardziej, więc siedzimy i czekamy; nie łapiemy spadającego noża” – mówi jeden z respondentów.

Na rynku europejskim w dalszym ciągu panuje ogromna niepewność, która przyczynia się do rekordowo niskich wolumenów inwestycji. MSCI odnotowało spadek o –42 proc. w stosunku do średniej sprzed pandemii (2015–2019). Nic więc dziwnego, że zaledwie 29 proc. pytanych w raporcie ULI i PwC spodziewa się, że w 2024 r. będą nabywcami netto aktywów nieruchomościowych.

– Chociaż badania wskazują na to, że branża znajduje się w trybie „poczekaj i zobacz”, sugeruje to również taki moment cyklu rynkowego, kiedy przyszłe zyski mogą być znaczące dla tych, którzy będą podejmować odważne decyzje. Istnieje pewna nadzieja, że w przyszłym roku możemy mieć większą jasność co do inflacji, stóp procentowych i wycen, a to ułatwi aktywność transakcyjną w 2024 r. Jest jednak mało prawdopodobne, aby nastąpiło to w tym samym czasie na bardzo zróżnicowanych rynkach poszczególnych krajów Europy – mówi Gareth Lewis, dyrektor PwC.

Łyżka miodu w beczce dziegciu

Prognozy na rok 2024 mogą jednak dawać powody do umiarkowanego optymizmu, ponieważ jedna trzecia respondentów „optymistycznie podchodzi do perspektyw zwiększonej rentowności” w nadchodzącym roku. Raport wskazuje na poprawę zaufania badanych ekspertów w porównaniu z rokiem poprzednim (wzrost o 8 proc. respondentów). Warto jednak dodać, że jest to wzrost z niskiego poziomu bazowego i nadal utrzymuje się znacznie poniżej średnich długoterminowych. Negatywnie na prognozy oddziałują również powolny wzrost gospodarczy w Europie i „realistyczne obawy” w związku z nadchodzącą recesją. Respondentów niepokoi zwłaszcza sytuacja w Niemczech i Wielkiej Brytanii.

– Istnieje przekonanie, że branża stoi na krawędzi poważnego spadku popytu na kluczowych rynkach, a opinie są podzielone co do tego, co jest potrzebne, aby pobudzić aktywność na rynku. Łagodne wyhamowanie gospodarcze i obniżenie stóp procentowych w celu przywrócenia rentowności – to miałoby wpływ. Eksperci zwracają też uwagę na kwestie refinansowania nieruchomości oraz konieczność ponoszenia nakładów inwestycyjnych w celu dostosowania nieruchomości do współczesnych wymogów, co odbywa się w trudnych i niepewnych okolicznościach – uważa Lisette van Doorn, dyrektor generalna ULI Europe.

Inwestorzy zostają na Zachodzie, Niemcy tracą

Przy tak dużej niepewności inwestorzy w nieruchomości są bardziej niż kiedykolwiek ostrożni w kwestii tego, jak i gdzie lokują swój kapitał w Europie. Wielu skupia się na miastach oferujących płynność w bardziej ryzykownych czasach, dlatego nie jest zaskoczeniem, że Londyn (1.) i Paryż (2.) po raz kolejny zajmują dwa pierwsze miejsca w rankingach miast ujętych w raporcie. Na te dwie metropolie przypadało około 15 proc. całkowitego wolumenu transakcji na rynku nieruchomości w Europie w pierwszych dziewięciu miesiącach 2023 r. Premia za płynność powiązana z wynikami gospodarczymi jest również widoczna w innych miastach, które w tegorocznym badaniu brylują: w Madrycie (3.), Mediolanie (6.) i Lizbonie (8.).

Niemieckie miasta: Berlin (4.), Monachium (7.), Frankfurt (9.) i Hamburg (11.), choć wciąż są stosunkowo wysoko, spadły w rankingach pod względem perspektyw inwestycyjnych i rozwojowych. Ogólna ponura perspektywa gospodarcza Niemiec na 2024 r. wpływa na nastroje w tych miastach, które do niedawna były uznawane za bezpieczne przystanie dla kapitału. Według Oxford Economics perspektywy wzrostu gospodarczego w Niemczech ocierają się o stagnację przy średnim wzroście realnego PKB w 2023 r. wynoszącym zaledwie 0,1 proc. rok do roku. Dane MSCI pokazują z kolei, że wolumen inwestycji w całych Niemczech spadł w pierwszych dziewięciu miesiącach roku o 55 proc. rok do roku. Niektórzy ankietowani sugerują również, że ceny nieruchomości w Niemczech dostosowują się wolniej do realiów rynkowych niż w większości krajów Europy.

Warszawa idzie w górę

W ogólnie nie najlepszym środowisku inwestycyjnym powody do optymizmu może mieć Warszawa, która awansowała w ogólnym zestawieniu najbardziej atrakcyjnych inwestycyjnie miast Europy z 16. pozycji w ubiegłorocznym badaniu na miejsce 14. w tegorocznym. Warto przy tym zaznaczyć, że od ładnych paru lat Warszawa znajduje się mniej więcej w połowie drugiej dziesiątki zestawienia, ale przed ponad dekadą okupowała miejsca w top 5.

Niemniej stolica Polski wypada obecnie lepiej niż Wiedeń, Zurych, Rzym, Kopenhaga czy Sztokholm. Warszawa deklasuje też Pragę i Budapeszt w top 30 najatrakcyjniejszych miast Europy. Praga uplasowała się na 25. pozycji (awans w ciągu roku o dwa miejsca), a Budapeszt podobnie jak przed rokiem okupuje końcówkę tabeli, zajmując 28. miejsce. Badanie ULI i PwC wskazuje też na jeszcze jedną ciekawą tendencję – szczególnie optymistyczne podejście do perspektyw Warszawy mają respondenci z Europy Środkowo-Wschodniej.

– Polska pomimo wojny w sąsiedniej Ukrainie ma bardzo silne fundamenty. To największy rynek w regionie charakteryzujący się atrakcyjnymi cenami, a aktywa nieruchomościowe mają dobre wyniki operacyjne i wysokie obłożenie. Nieruchomości, które operacyjnie nie wypadają najlepiej, mają z kolei duży potencjał pod względem rewitalizacji lub zmiany funkcji – przekonuje Marcin Juszczyk, dyrektor inwestycyjny, finansowy, członek zarządu w Grupie Capital Park i nowy przewodniczący ULI Poland.

ESG i infrastruktura wyznaczają przyszłość

Ponieważ branża nieruchomości zmaga się z rynkiem obciążonym presją inflacyjną i wysokimi stopami procentowymi, cztery piąte respondentów badania zgadza się, że kwestie związane z ESG będą miały istotny wpływ na wyceny aktywów w ciągu najbliższych 12–18 miesięcy, a biorąc pod uwagę dłuższą perspektywę, uważają, że ta problematyka będzie miała największy wpływ na nieruchomości do roku 2050.

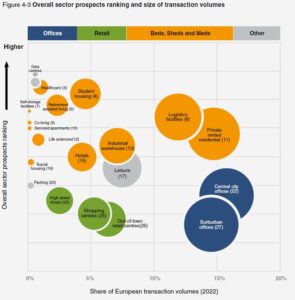

Globalne megatrendy, takie jak zmiany klimatyczne, cyfryzacja i demografia, w związku ze zwiększonym naciskiem na wymogi zrównoważonego rozwoju są postrzegane jako czynniki, które zwiększają apetyt inwestorów na sektory niszowe. Raport ULI i PwC klasyfikuje nową infrastrukturę energetyczną (1.), centra danych (2.) oraz opiekę zdrowotną (3.) jako sektory, w których inwestorzy najprawdopodobniej zwiększą swoje zaangażowanie. Te trendy, w połączeniu z dążeniem do zgodności z kryteriami ESG, otworzą drogę do nowych możliwości rozwoju i inwestycji w takich obszarach, jak magazynowanie energii pozyskiwanej z odnawialnych źródeł energii, farmy fotowoltaiczne i infrastruktura dla pojazdów elektrycznych.

Centra danych nowymi biurami?

– Jeśli Blackstone zdecyduje, że centra danych są naszym nowym sektorem biurowym, ukształtują rynek, tak jak to się stało w przypadku logistyki, ale będą potrzebne nowe inwestycje – twierdzi jeden z ankietowanych do raportu. Kolejny przewiduje, że centra danych staną się „następną gorączką ropy”. Szef firmy zajmującej się nieruchomościami przemysłowymi porównuje obecny etap rozwoju rynku centrów danych do rynku logistyki sprzed 10 lat, sugerując ogromne możliwości wzrostu – czytamy w opracowaniu ULI i PwC.

Na drugim końcu skali są biura, które jako sektor przeżywają poważne problemy. – Nad rynkiem ciąży piętno biur, wirus, który zaczął się w Ameryce i zainfekował większość tamtejszych inwestorów w nieruchomości. Ten wirus rozprzestrzenia się w Europie i Azji – mówi globalny menedżer inwestycyjny. Niemniej ankietowani kwestionują, czy poziomy pustostanów biurowych w Stanach Zjednoczonych przełożą się na europejskie miasta, gdzie grunty pod inwestycje są ograniczone, a dojazdy często krótsze. – Zurych nie jest jak San Francisco, a Monachium nie jest jak Houston – argumentują respondenci.

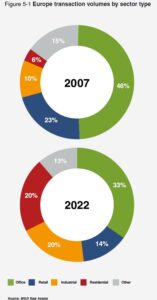

Liczby są jednak bezwzględne. Biura stanowiły 27 proc. europejskiego obrotu inwestycyjnego do III kwartału br. – podaje MSCI. Niby sporo, ale jednak ta historia opowiada o długoterminowym spadku. W 2007 r. transakcje dotyczące biur stanowiły 46 proc. rynku. Wydaje się, że zachodzi fundamentalna zmiana, a jak przewiduje jeden z doradców: – Biura mogą nie pozostać największą klasą aktywów w perspektywie trzech do pięciu lat.

Cały raport „Emerging Trends in Real Estate® Europe” dostępny jest na stronie: https://europe.uli.org/research/emerging-trends/

fot. Pexels/Wojtek Pacześ